Il n’est pas surprenant que la vice-présidente de la Banque mondiale, Carmen Reinhardt, ait récemment averti le 15 octobre qu’un nouveau désastre financier se profile à l’horizon avec un vaste défaut souverain et un défaut majeur sur la dette des entreprises.

Au cours des six derniers mois de renflouement déclenchés par l’explosion du système, induite par le verrouillage du coronavirus, Reinhardt a noté que la Réserve fédérale américaine a créé 3 400 milliards de dollars à partir de rien alors qu’il a fallu 40 ans pour fabriquer 14 000 milliards de dollars. Pendant ce temps, des économistes paniqués crient en chœur que les banques transatlantiques doivent déclencher un assouplissement quantitatif toujours plus hyper-inflationniste qui menace de transformer notre argent en papier toilette tout en acceptant des verrouillages infinis en réponse à une maladie qui a les niveaux de mortalité d’une grippe ordinaire.

Le fait de l’effondrement imminent lui-même ne devrait pas être une surprise – surtout quand on se souvient du 1,5 quadrillion de dollars de produits dérivés qui a pris le contrôle d’une économie mondiale qui génère à peine 80 000 milliards de dollars par an de biens mesurables et de commerce. Ces paris nébuleux sur l’assurance pour des paris sur les dettes garanties connues sous le nom de dérivés n’existaient même pas il y a quelques décennies, et le fait est que peu importe ce que la Réserve fédérale et la Banque centrale européenne ont tenté de faire pour éviter une nouvelle explosion de cette bulle d’une économie de casino ces derniers mois, rien n’a fonctionné. Les taux d’intérêt nuls ou négatifs n’ont pas fonctionné, l’ouverture de prêts repo au jour le jour de 100 milliards de dollars par nuit à des banques en faillite n’a pas fonctionné, ni les 4 500 milliards de dollars de sauvetage de l’économie libérés depuis mars 2020. Plutôt que de reconnaître ce qui se passe réellement, des boucs émissaires ont été sélectionnés pour détourner le blâme de la réalité de la situation, au point que la crise actuelle est en fait imputée au Coronavirus !

Cela va bien au-delà de la Covid-19

Permettez-moi de dire simplement que si le coronavirus peut en fait être le catalyseur de l’explosion financière imminente, c’est le comble de la stupidité de croire que c’est la cause, car les germes de la crise sont plus profonds et sont apparus beaucoup plus tôt que la plupart les gens sont prêts à admettre.

Pour commencer à établir un diagnostic plus véridique, il est utile de penser à une économie en termes réels – par opposition à des termes purement financiers – c’est-à-dire penser simplement à l’économie comme un système global dans lequel le corps de l’humanité – toutes les cultures, nations et familles du monde – existe.

Cette coexistence repose sur certains pouvoirs nécessaires de production de nourriture, de vêtements, de biens d’équipement – infrastructures matérielles et immatérielles – de transport et de production d’énergie. Une fois les matières premières transformées en produits finis, ces biens et services réels se déplacent du point A vers B et sont consommés. Cela ressemble beaucoup au métabolisme qui maintient un corps vivant.

Maintenant que les populations ont tendance à croître géométriquement, tandis que les ressources s’épuisent arithmétiquement, des demandes constantes de nouvelles découvertes créatives et d’applications technologiques sont également nécessaires pour répondre aux besoins d’une humanité croissante. Ce dernier facteur est en fait le plus important car il touche à l’élément de principe qui distingue l’humanité de toutes les autres formes de vie de l’écosystème que Lincoln a merveilleusement identifié dans son discours de 1859 sur les découvertes et les inventions :

Toute création est une mine, et chaque homme, un mineur. La terre entière, et tout ce qu’elle contient, sur et autour d’elle, y compris l’homme lui-même, dans sa nature physique, morale et intellectuelle, et ses sensibilités, sont les «pistes» infiniment diverses à partir desquels l’homme, dès le départ, devait creuser son destin… L’homme n’est pas le seul animal qui travaille ; mais il est le seul à améliorer son travail. Cette amélioration, il la réalise par des découvertes et des inventions.

Dans un discours prononcé en 2016 par le président Xi Jinping, les principes de la compréhension de Lincoln ont été exposés par l’homme d’État chinois qui a déclaré :

Nous devons considérer l’innovation comme le principal moteur de la croissance et le cœur de toute cette entreprise, et les ressources humaines comme la principale source de soutien au développement. Nous devons promouvoir l’innovation dans la théorie, les systèmes, la science et la technologie et la culture, et faire de l’innovation le thème dominant du travail du Parti, du gouvernement et de l’activité quotidienne de la société… Au XVIe siècle, la société humaine est entrée dans une période sans précédent d’innovation active. Les réalisations en innovation scientifique au cours des cinq derniers siècles ont dépassé la somme totale de plusieurs millénaires précédents. . . . Chaque révolution scientifique et industrielle a profondément changé les perspectives et le modèle du développement mondial… Depuis la deuxième révolution industrielle, les États-Unis ont maintenu l’hégémonie mondiale parce qu’ils ont toujours été le chef de file et le plus grand bénéficiaire du progrès scientifique et industriel.

Ce qu’ont exprimé Lincoln et Xi séparément, avec 150 ans d’écart, n’est pas une simple hypothèse, mais des faits élémentaires de la vie que même le plus ardent adorateur de la monnaie ne peut pas contourner.

Bien sûr, l’argent est un outil parfaitement utile pour faciliter le commerce et contourner le problème embarrassant de transporter les marchandises que vous troquez sur votre dos toute la journée, mais ce n’est vraiment que cela : un élément de soutien à un processus physique de maintenance et d’amélioration de l’existence transgénérationnelle. Lorsque les imbéciles se permettent de perdre de vue ce fait et d’élever l’argent au statut de cause de toute valeur – simplement parce que tout le monde en veut – alors nous nous trouvons bien en dehors de la sphère de la réalité et plutôt dans le monde d’Alice au pays des merveilles d’Alan Greenspan, un monde fantastique où le haut est le bas, le bien est le mal, et les humains ne sont guère plus que des singes vicieux.

Gardant cela à l’esprit, acceptons ce concept et revenons sur la crise d’aujourd’hui.

Le «Big Bang» de Londres

La grande «libéralisation» du commerce mondial a commencé par une série de vagues tout au long des années 1970 et est passée à la vitesse supérieure avec la hausse des taux d’intérêt du président de la Réserve fédérale Paul Volcker en 1980-82, dont les effets ont annihilé une grande partie des entrepreneurs, petits et de taille moyenne, et ont ouvert les portes spéculatives de la débâcle de «l’épargne et du crédit», aidant également à transformer en cartels monopolistiques de plus en plus géants les activités minières, alimentaires et financières. Volcker lui-même a décrit ce processus comme une «désintégration contrôlée de l’économie américaine» lorsqu’il est devenu président de la Fed en 1978. L’augmentation des taux d’intérêt à 20-21% a non seulement anéanti l’essentiel de la base économique américaine, mais a également jeté le tiers monde dans un immense esclavage de la dette, car les nations devaient maintenant payer des intérêts usuraires sur leurs prêts américains.

En 1986, la ville de Londres a annoncé le début d’une nouvelle ère d’irrationalité économique avec la déréglementation «Big Bang» de Margaret Thatcher. Cette vague de libéralisation a pris le monde d’assaut en éliminant la séparation des banques de commerce, de dépôt et d’investissement qui avait été la pierre angulaire de l’après-guerre pour garantir que la volonté de la finance privée ne dominerait plus jamais le pouvoir souverain de l’état nation. Pour ceux qui ne sont pas convaincus par le rôle directeur de Londres dans ce processus, je vous encourage à lire l’essai implacable de Cynthia Chung «Sugar and Spice, and Everything Vice : The Empire’s Sin City of London».

Greenspan et la désintégration contrôlée de l’économie

Lorsque Alan Greenspan a affronté la crise financière d’octobre 1987, les marchés s’étaient effondrés de 28,5% et l’économie américaine souffrait déjà d’une dégradation commencée seize ans plus tôt lorsque le dollar a quitté le taux de change fixe avec l’étalon-or, et a «flotté» dans un monde de spéculation. Cet abandon du modèle de croissance industrielle de 1938-1971 a inauguré un nouveau paradigme de «post-industrialisme» – alias : dépouillement de la nation – sous la nouvelle logique de la «mondialisation». Cette décision insensée a été célébrée comme inaugurant la «société des cols blancs», axée sur les consommateurs, qui ne se soucieraient plus des «choses immatérielles» comme «l’avenir», l’entretien des infrastructures ou la «croissance». Dans ce nouveau paradigme, si un projet ne pouvait pas générer de profit monétaire dans les trois ans, cela ne valait pas la peine de le faire.

Paul Volcker, le prédécesseur de Greenspan à la Réserve fédérale, a illustré ce détachement de la réalité lorsqu’il a appelé à la «désintégration contrôlée de la société» en 1977, et a agi en conséquence en maintenant les taux d’intérêt au-dessus de 20% pendant deux ans, ce qui a détruit les petites et moyennes entreprises agro-industrielles à travers l’Amérique – et le monde. Greenspan a affronté la crise de 1987 avec tout l’enthousiasme d’un magicien diabolique, et plutôt que de reconnecter l’économie à la réalité physique et de reconstruire la base industrielle en décomposition, il a plutôt choisi de normaliser les «instruments financiers créatifs» sous forme de dérivés, qui sont rapidement passés de plusieurs milliards en 1988 à 2 000 milliards de dollars en 1992, et à 70 000 milliards de dollars en 1999.

«Instruments financiers créatifs» était le nom orwellien donné au nouvel actif financier popularisé par Greenspan, mais autrement connu sous le nom de «dérivés». Les nouvelles technologies de calcul massif par ordinateur ont été de plus en plus utilisées dans cette nouvelle activité, non pas comme support pour des pratiques de développement d’infrastructures nationales, et de programmes d’exploration spatiale comme le voulaient à l’origine les ingénieurs de la NASA, mais plutôt pour la création de nouveaux algorithmes pervers qui pourraient donner une valeur aux différentiels de prix sur les titres ou les dettes garanties, valeur qui pourrait ensuite être «couverte» sur ces marchés au comptant et à terme rendus possibles grâce à la destruction du système de Bretton Woods en 1971. Ainsi, alors qu’est né ce monstre autonome, à la croissance exponentielle, qui ne pouvait aboutir nulle part ailleurs qu’à l’effondrement, la «confiance du marché» est revenue en force avec le nouveau flux d’argent facile. Le potentiel physique de l’activité économique réelle pour soutenir la vie humaine a continué de chuter.

L’ALENA, l’euro et la fin de l’histoire

Ce n’est pas par hasard qu’au cours de cette période, un autre traité mortel a été adopté appelé l’Accord de libre-échange nord-américain (ALENA). Avec cet accord, les programmes protectionnistes qui avaient maintenu les usines nord-américaines aux États-Unis et au Canada ont été annulés, permettant l’exportation de la force vitale d’une main-d’œuvre industrielle hautement qualifiée vers le Mexique, où les compétences étaient faibles, les technologies plus basses et les salaires encore plus bas. Avec un dépouillement de ses actifs productifs, l’Amérique du Nord est devenue de plus en plus dépendante de l’exportation de ressources et de services bon marché pour ses moyens d’existence. Encore une fois, les capacités physiquement productives de la société s’effondraient, mais les profits monétaires dans le «présent» éphémère montaient en flèche. Cela a été reproduit en Europe avec la création du traité de Maastricht en 1992 établissant l’euro en 1994, tandis que le processus de «libéralisation» de la perestroïka a reproduit cet agenda dans l’ex-Union soviétique. Alors, que certaines personnalités aient donné à cet agenda le nom de «fin de l’histoire», ou d’autres de «nouvel ordre mondial», l’effet était le même.

La banque universelle, l’ALENA, l’intégration de l’euro et la création de l’économie des dérivés, en l’espace de quelques années à peine, ont induit une cartellisation de la finance par le biais de fusions et d’acquisitions nouvellement légalisées à un rythme jamais vu auparavant. La multitude d’institutions financières qui existaient au début des années 80 a été absorbée à grande vitesse tout au long des années 90 en mode loi de la jungle ou «survie du plus apte». Quel que soit le niveau de réglementation tenté dans le cadre de cette nouvelle structure, le niveau des conflits d’intérêts, et le pouvoir politique privé étaient incontrôlables, comme en témoigne aux États-Unis, le blocage de toute tentative de lutte menée par le chef de la Securities and Exchange Commission, Brooksley Born pour combattre le cancer des dérivés à ses débuts.

Lorsque Bill Clinton a abrogé le Glass-Steagall Act, qui séparait les banques commerciales de dépôt de celles d’investissement, comme son dernier acte au pouvoir en 1999, les spéculateurs avaient un accès illimité à l’épargne et aux pensions qu’ils utilisaient avec délectation pour aller jouer en ville au casino avec l’argent des épargnants. Cette nouvelle bulle a duré pendant encore quelques années jusqu’à ce que la bombe à retardement de 700 000 milliards de dollars sur les dérivés trouve un nouveau déclencheur, avec le marché des prêts hypothécaires à risque, qui a failli faire écrouler le système. Tout comme en 1987, et l’effondrement de la bulle internet de l’an 2000 en 2001, les sorciers adorateurs de Mammon à la BCE et à la Fed ont résolu cette crise en créant un nouveau système de «sauvetage» qui s’est poursuivi pendant une autre décennie.

La frénésie 2000-2008

Avec la suppression du Glass-Steagall Act, des capitaux légitimes tels que les fonds de pension pouvaient être utilisés pour créer une couverture de garantie afin de mettre fin à toutes les autres couvertures. Des milliards étaient désormais investis dans les titres adossés à des créances hypothécaires (MBS), un marché qui avait été artificiellement maintenu à des taux d’intérêt record de 1 à 2% depuis plus d’un an par la Réserve fédérale américaine, facilitant les emprunts, et les rendements des investissements dans des MBS obscènes. L’obscénité a gonflé alors que les valeurs des maisons montaient en flèche bien au-delà des valeurs réelles, jusqu’à des maisons de cent mille dollars se vendant 5 à 6 fois ce prix en l’espace de quelques années. Tant que personne ne supposait que cette croissance était anormale et que la nature fictive du capital sous-jacent aux actifs à effet de levier, contenus dans les désormais tristement célèbres «subprimes» et autres créances illégitimes était ignorée, les bénéfices étaient simplement censés continuer indéfiniment. Quiconque remettait en question cette logique était considéré comme hérétique par les grands prêtres de la finance.

Le «succès» stupéfiant de la titrisation des dettes immobilières a immédiatement incité une vague de fonds souverains à participer au festin en appliquant aux dettes le même modèle que celui utilisé dans le cas des titres adossés à des hypothèques (MBS) et des titres de créance garantis (CDO) de nations entières. La titrisation de paquets groupés de dettes souveraines qui pourraient ensuite être exploités à l’infini sur les marchés mondiaux déréglementés ne serait plus considérée comme un acte de trahison nationale, mais comme la clé de l’argent facile.

La méchante vérité de la crise d’aujourd’hui

De nouvelles bulles style «subprime» ont été créées dans le secteur de la dette des entreprises qui est passée à plus de 13 800 milliards de dollars, en hausse de 16% par rapport à l’année précédente, dont un quart est considéré comme pourri, et une autre moitié notée BB par Moodies – un cran juste au-dessus de pourrie.

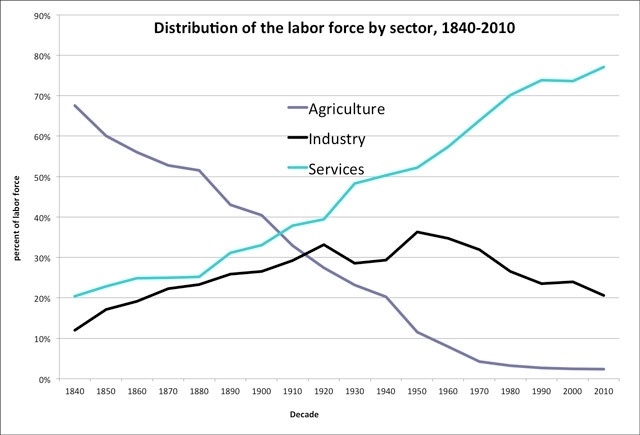

La dette des ménages, des étudiants et celle des prêts automobiles ont grimpé en flèche alors que les salaires n’ont pas suivi l’inflation, ce qui entraîne encore plus de dettes impayables contractées en désespoir de cause. Les emplois industriels se sont effondrés de manière constante depuis 1971, et les emplois de services mal rémunérés ont pris le dessus comme un fléau.

Le dernier rapport de l’American Society of Civil Engineers a conclu que l’Amérique avait désespérément besoin de dépenser 4 500 milliards de dollars juste pour amener son infrastructure délabrée à un niveau de sécurité minimal. Les routes, les ponts, les voies ferrées, les barrages, les aéroports, les écoles ont tous été jugés quasi défaillants, l’âge moyen des barrages est de 56 ans, de nombreuses conduites d’eau ont plus de 100 ans, les équipements de distribution ont bien plus de 60 ans. Les usines qui fournissaient autrefois ces besoins en infrastructures sont depuis longtemps externalisées et une grande partie de la main-d’œuvre productive qui gardait ces connaissances vivantes pour bâtir une nation est à la retraite ou décédée laissant à sa place une lacune mortelle dans les connaissances d’une génération, remplie de millenials qui n’ont jamais su à quoi ressemblait une économie productive.

Les agriculteurs américains ont probablement été les plus dévastés dans tout cela avec des pertes de population dramatiques dans toute la ceinture agricole américaine et l’âge moyen des agriculteurs est maintenant de 60 ans. Il a été récemment rapporté que 82% du revenu agricole américain ne provient pas des fermes, car les méga cartels ont repris tous les aspects de l’agriculture : fournitures, emballages et même l’agriculture réelle entre les deux.

Combinée à la destruction contrôlée des approvisionnements alimentaires mondiaux au niveau international, la Covid-19 a veillé à ce que les approvisionnements stratégiques de la chaîne alimentaire soient réduits en miettes, l’ONU signalant la pire crise alimentaire depuis plus de 50 ans – et cela ne tient pas compte de l’explosion imminente de la bulle économique.

Pourquoi cela a-t-il été autorisé ? Outre l’intention évidente de provoquer «une désintégration contrôlée de l’économie» comme l’a si froidement déclaré Volcker, l’idée a toujours été de créer les conditions décrites par le regretté Maurice Strong, sociopathe et homme de main de Rothschild, en 1992 quand il a demandé rhétoriquement :

Et si un petit groupe de dirigeants du monde concluait que le principal risque pour la Terre vient des actions des pays riches ? Et si le monde veut survivre, ces pays riches devraient signer un accord réduisant leur impact sur l’environnement. Vont-ils le faire ? La conclusion du groupe est «non». Les pays riches ne le feront pas. Ils ne changeront pas. Alors, pour sauver la planète, le groupe décide : le seul espoir pour la planète est que les civilisations industrialisées s’effondrent ? N’est-il pas de notre responsabilité d’y parvenir ?

Comment retrouver la santé ?

Comme tout toxicomane qui se réveille un matin au plus bas avec la terreur soudaine que sa mort est proche, la première étape consiste à admettre que nous avons un problème. Cela signifie simplement reconnaître la vraie nature de la calamité économique actuelle au lieu d’essayer de blâmer le «coronavirus» ou la Chine, ou un autre bouc émissaire.

La prochaine étape est de commencer à agir sur la réalité au lieu de continuer à prendre de l’héroïne, une belle métaphore de la dépendance à la spéculation sur les dérivés.

Une première étape évidente vers cette reprise consiste à restaurer le Glass-Steagall Act afin de

- briser les banques Too Big to Fail et

- imposer une norme de jugement pour séparer la «fausse» valeur de la valeur «légitime» qui est actuellement absente de la psychologie moderne qui a perdu tout sens des besoins par rapport aux désirs. Cela permettrait aux nations de purger la dette fictive non remboursable et les autres créances du système tout en préservant tout ce qui est lié à l’économie réelle, tout ce qui est directement lié à la vie. Ce processus s’apparente à éradiquer un cancer.

Cet acte ressemblerait beaucoup à ce que Franklin Roosevelt a fait en 1933, que j’ai décrit dans mon récent article « Hyperinflation, fascisme et guerre : comment le nouvel ordre mondial peut être vaincu une fois de plus ».

À ce stade, les États-nations auront réaffirmé leur véritable autorité sur les pirates de la finance privée contrôlant le système financier transatlantique comme les soi-disant dieux de l’Olympe – vicieux pervers sans limites, etc.

Il devrait être évident pour tous que les États-Unis doivent sortir la tête de leur proverbial cul, avant qu’il ne soit trop tard, en imposant ces réformes aux sociopathes criminels de Wall Street et de Londres qui préfèrent promouvoir un «Great Reset» sur l’économie mondiale, dans le brouillard de la Covid-19, afin de contrôler les conditions de l’éruption mais aussi les règles du nouveau système d’exploitation post-Étatique qu’ils souhaitent voir mis en ligne comme une «solution» (finale).

Matthew J.L. Ehret est journaliste, conférencier et fondateur du Canadian Patriot Review. Il écrit pour The Duran, Strategic Culture Foundation, Fort Russ. Ses recherches ont été publiées dans Zero Hedge, Executive Intelligence Review, Global Times, Asia Times, L.A. Review of Books, et Sott.net. Matthew a aussi publié le livre The Time has Come for Canada to Join the New Silk Road et trois volumes de l’Histoire secrète du Canada.

Laissez un commentaire Votre adresse courriel ne sera pas publiée.

Veuillez vous connecter afin de laisser un commentaire.

Aucun commentaire trouvé